Uno dei temi sicuramente più delicati da trattare sono quello delle tasse. Un pò perchè non piacciono a nessuno ma devono essere presenti per il corretto funzionamento del paese, un pò perchè abbiamo un peso del cuneo fiscale tra i più alti nel mondo e un pò perchè tante persone rifiutano di far fronte alle loro obbligazioni evadendo.

L’articolo si distinguerà per le varie tasse applicate ad imprese ed associazioni e quelle applicate alle persone e ai diretti consumi, così da poter fare una sorta di ordine che aiuta alla catalogazione dei diversi tributi che si devono versare nelle casse dello Stato.

Prima di iniziare bisogna ricordarsi che in Italia la tassazione viene riportata direttamente nella Costituzione (art 53), la quale testualmente afferma che “Tutti sono tenuti a concorrere alle spese pubbliche in ragione della loro capacità contributiva. Il sistema tributario è informato a criteri di progressività”. Alla base del funzionamento sta dunque una contribuzione che è misurata alla possibilità economica che ogni cittadino ha, dividendo in fasce la profilatura finanziaria e come essa cambia il raggio di partecipazione.

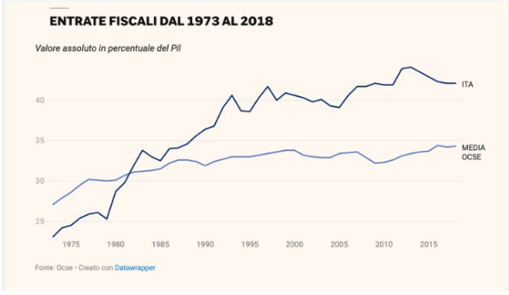

Cominciamo con il sottolineare come lo stato Italiano ha una struttura molto presente nei servizi che vengono offerti ai cittadini e che la natura privata è solo complementare (anche se negli anni sta prendendo il sopravvento) per quelle attività essenziali come possono essere l’istruzione, la sanità, le infrastrutture e le spese militari. Così facendo il sistema tributario deve necessariamente essere molto presente affinchè i vari servizi possano essere erogati propriamente.

Iniziamo la nostra spiegazione dalla distinzione che viene fatta tra imposte dirette e indirette.

La prima sono quelle tasse che i cittadini pagano direttamente allo Stato, come potrebbe essere l’IRPEF mentre le seconde sono dei tributi che potrebbero comunque essere pagate direttamente allo Stato ma in modo indiretto. Una tipologia è l’IVA, Imposta sul Valore Aggiunto, la quale va ad aggiungere un 22% per tutti quei prodotti classificati come ordinari affinché lo stato renda disponibile quel prodotto. Ci sono comunque delle riduzioni per specifici beni e servizi come ad esempio:

- 4%, per esempio per alimentari, bevande e prodotti agricoli

- 5%, per esempio per alcuni alimenti

- 10%, per esempio per la fornitura di energia elettrica e del gas per usi domestici, i medicinali e gli interventi di recupero del patrimonio edilizio per specifici beni e servizi.

A livello Europeo, seconda una ricerca del 2019 riportata da CGIA Mestre, l’Italia si ferma al sesto posto in Europa per pressione fiscale con una tassazione di circa il 43,5%, preceduta solamente da Germania, Francia, Belgio e Norvegia con picchi di circa il 54%. Da sottolineare come tutti questi stati abbiano modelli di stato sociali nordici e continentali che promuovono una presenza di sanità e assistenza pensionistica incredibilmente forte. Nello stesso studio viene riportato come ogni italiano abbia versato circa 8.000 euro, distribuendo la spesa in circa 100 diverse tasse per le differenti categorie caricate ad imprese o persone.

Quali sono dunque le imposte applicate su imprese ed associazioni in Italia?

Uno studio riporta come in media nel 2020 circa il 59,1% dei vari profitti commerciali sono stati versati in tasse, collocando l’Italia al 128 posto su 180 nazioni al mondo per peso del cuneo fiscale. Le imposte più rilevanti per peso economico sono:

IRAP : Imposta Regionale Attività Produttive, introdotte nel 1997, i quali ne sono soggetti tutti i detentori di Partita Iva, legandola al fatturato dal 4,25% fino all’8,50%.

IRES: Imposte Reddito Società, viene applicata a società di capitali, enti e società all’estero lasciando fuori società di persone o ditte individuali. Dal 2017 è del 24% mentre per le società di comodo si attestano con una maggiorazione del 10,5%.

Ritenute utili societari: normalmente si viaggia intorno al 26% e si parla di tassazione applicate agli utili distribuiti tra i soci con delle variabili in funzione di quantità e tipologia di società.

Imposta Sostitutiva Rivalutazione Beni d’Impresa, si applica in fase di bilancio per adeguare beni immobili e mobili alla crescita aziendale con distinzione di beni ammortizzabili e non ammortizzabili (12% e 10%).

Imposta Sostitutiva Regime Forfettario: Coloro che detengono Partita IVA con fatturato inferiore a 65.000 euro annuali con l’aliquota ferma al 15%.

Se andiamo ad analizzare quelle applicate sulle persone e sui consumi che vanno ad impattare maggiormente sull’economia della popolazione, tanto che se dovessimo sommare solamente IRPEF e IVA (descritta precedentemente) avremo più del 55% dei versamenti tributari. Da considerare che non andremo ad aggiungere altre tasse minori e che quindi le imposte non si limitano a quelle qua riportate.

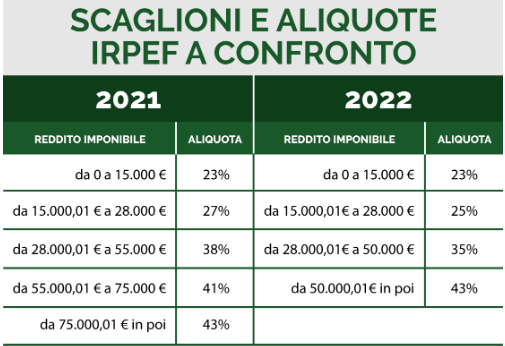

IRPEF: l’Imposta Reddito Persone Fisiche è diretta a tutti coloro che hanno un reddito distinguendosi tra loro in funzione della grandezza di esso. Lo Stato Italiano ha deciso di creare precedentemente 5 scaglioni ma poi riducendoli dal 2022 a 4. Quando si guadagna si deve tenere conto di che tipo di reddito disporremo per comprendere bene quale tipo di reddito ci conviene avere a seconda del differente reddito. All’interno dell’imposta considerata come diretta e progressiva si ha una soglia minima sotto la quale non si pagano le tasse, denominata no tax area ed è pari ad 8,500 euro per i pensionati e 8,174 euro per i dipendenti.

Ad aggiungersi vi sono poi più marginali ma non meno gravose tasse sull’istruzione, tasse per giochi e lotterie (gioco d’azzardo) ed altre imposte per prodotti particolari come alcol e sigarette mosse dall’intenzione dello Stato di esercitare un certo tipo di politica per incentivare o disincentivare il consumo di certi prodotti. Ad aggiungersi a queste si riporta anche il Canone RAI, il quale pesa 90 euro annuali dilatato in 10 rate sulle bollette elettriche.

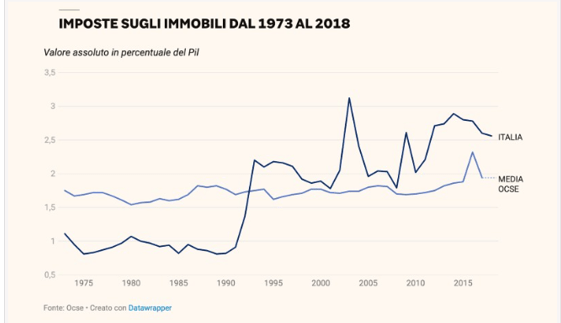

Ci sono ovviamente anche le imposte su immobili le quali vengono pagate sia dai privati cittadini possessori di abitazioni o dalla stessa società che detiene e/o utilizza immobili per le loro attività.

La più famosa sicuramente è l’IMU, ovvero l’Imposta Municipale Unica la quale viene applicata a coloro che sono in possesso di un immobile. Varia a seconda dell’immobile e coloro che detengono la prima casa ne vengono esentati, a patto che non rientrino nella definizione di immobili di prestigio. Viene inclusa nell’Imposta Comunale Unica assieme a TASI e TARI.

TASI: Tassa Servizi Indivisibili, è un’imposta comunale legata all’abitazione, che pagano sia proprietari sia affittuari anche per prime case i cui proventi vengono usati per servizi pubblici come illuminazione o manutenzione delle strade.

TARI: Tassa Smaltimento Rifiuti, tributo comunale per finanziare raccolta e smaltimento rifiuti la quale è imposta sia a cittadini privati che ad aziende che ne producono. Essa varia generalmente a seconda della grandezza e della tipologia dell’immobile seguendo la logica “chi inquina, paga”.

Tassa Consumo Energetico: si aggiungono alle bollette delle utenze domestiche le quali rappresentano circa il 35% delle spese totali e riguardano corrente elettrica, gas naturali e metano.

Se si dovesse aprire una piccola parentesi sulle imposte esclusive di coloro che decidono di prendere la strada freelance, quella della Partita Iva. Generalmente si raggruppano in queste tre principali:

IRPEF: come detto in precedenza, è una tassa che gli stessi dipendenti da aziende devono essere pronti a versare nel momento in cui si produce almeno uno tra questi tipi di reddito:

- redditi fondiari;

- redditi di capitale;

- redditi da lavoro dipendente;

- redditi di lavoro autonomo;

- redditi di impresa;

- redditi diversi.

La “no tax area” rientra al di sotto dei circa 5.500 euro per redditi da lavoro autonomo ossia quel valore di reddito al di sotto del quale la persona fisica è esente da imposizione fiscale. Per il lavoratore dipendente è pari a 8,174 euro mentre per i pensionati corrisponde a 8,500.

IRES, Imposta sul reddito delle società e la devono pagare chiunque rientra in questo elenco

- le s.p.a. (società per azioni),

- le s.a.p.a. (società in accomandita per azioni),

- le s.r.l. (società a responsabilità limitata),

- le società cooperative,

- le società di mutua assicurazione,

- gli enti pubblici e privati diversi dalle società,

- i trust, le società e gli enti di ogni tipo con o senza personalità giuridica, non residenti nel territorio dello Stato.

In quanto il calcolo per comprendere quanto viene effettivamente tassato risulta complesso con la necessità delle conoscenze di un commercialista, si riporta solo che il remanente al quale si applica, l’aliquota è di circa il 24% del reddito della società.

IRAP, l’Imposta Regionale sulle Attività Produttive non è altro che il tributo che le imprese devono pagare ogni anno alla regione. Le aziende che devono sostenere la spesa sono:

- le s.p.a. (società per azioni),

- le s.r.l. (società a responsabilità limitata),

- le s.a.p.a.: (società in accomandita per azioni),

- le s.n.c.: (società in nome collettivo),

- le s.a.s.: (società in accomandita semplice).

Da questo elenco vediamo comunque come si escludono le persone fisiche, escludendo liberi professionisti, lavoratori autonomi e le ditte individuali. La tassa ordinaria è pari al 3,9% che però può essere cambiata sia diminuendo che incrementando fino anche un punto percentuale anche in base al tipo di attività svolta dall’impresa.

Nel momento in cui si decide di aprire una partita IVA ci sono dei costi addizionali da sostenere come quelli obbligatori dove rientrano i contributi previdenziali e quelli obbligatori solo in determinati casi come assicurazioni professionali.

Concludiamo l’articolo con una comparazione europea e dei paesi OCSE della situazione fiscale italiana. Sebbene nell’ultimo anno sembra si sia presa una strada per alleggerire le imposte applicate si rimane comunque in territori estremamente gravosi se si confronta con i paesi del mondo industrializzato. Difatti il peso del cuneo fiscale, cioè la differenza tra il costo per il datore di lavoro e la retribuzione netta percepita dal dipendente è stata pari al 46,5% nel 2021, vedendo un calo di 0,4 punti percentuali rispetto all’anno precedente e di 1,4 punti percentuali rispetto il 2019. Paragonata dunque ai 38 paesi dell’Organizzazione (OCSE), l’Italia figura nel 2021 al quinto posto dietro a:

- Francia (47%)

- Austria (47,8%)

- Germania (48,1%)

- e Belgio (52,6%)

I paradisi fiscali quanto a prelievo sul lavoro è Colombia (zero), seguita dal Cile (7%) e Nuova Zelanda (19,4%), paragonando ad una media Ocse del 34,6%. Il cuneo italiano che dunque riportiamo sia pari al 45,6% si ottiene sommando

- 15,3% di incidenza dell’imposta sui redditi

- il 7,2% contributi a carico del lavoratore

- e il 24% dei contributi a carico del datore di lavoro.

La stessa busta paga del lavoratore medio italiano dimostra come il cuneo fiscale sia estremamente forte paragonata alla media Ocse. Difatti la retribuzione netta che il lavoratore porta a casa è di circa il 70,4% del salario lordo contro il 75,4% della media Ocse. Di base è spiegato dall’aliquota dell’imposizione media sul reddito del 20,1% e un prelievo previdenziale del 9,5%. Possono comunque esserci delle agevolazioni e detrazioni come per esempio nella famiglia con due redditi da lavoro e due figli il prelievo rispetto al salario lordo è del 18,3% contro il 13,1% Ocse e quindi la retribuzione netta che arriva sarà pari all’81,7% della lorda contro l’86,9% medio Ocse.